個人事業主として司法書士事務所を開業する時に必要な税務関係の手続についてまとめました。

年末調整の際に控除になる申請もご紹介しますので、最後までお付き合いください。

① 開業届の提出

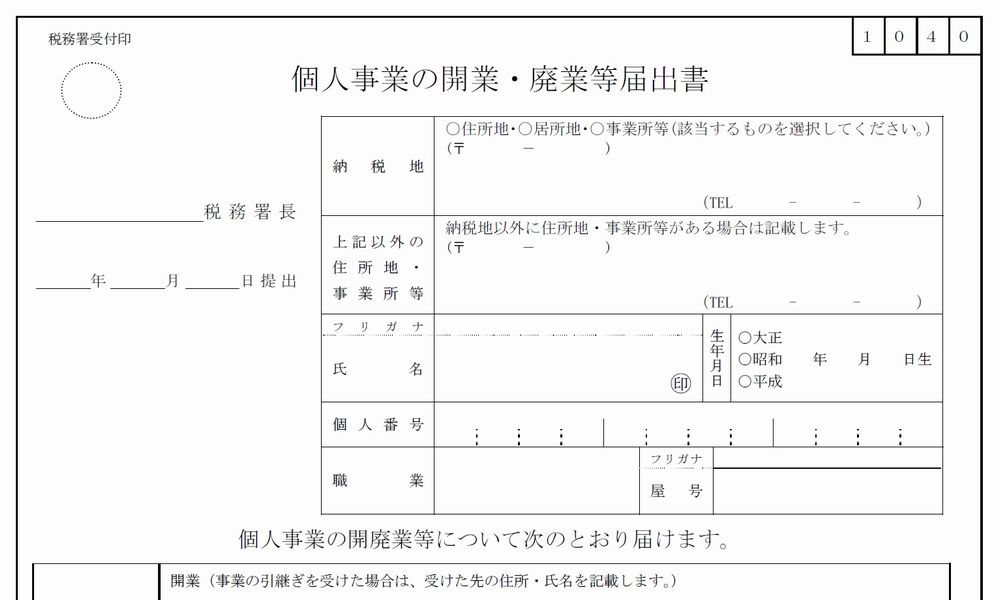

個人事業を始める場合、事業の開始から1か月以内に、納税地の税務署に「個人事業の開業・廃業等届出書」を提出する必要があります(所得税法第229条)。

届出書は国税庁のホームページからPDFファイルをダウンロード可能です。また、最寄の税務署で受け取ることもできます。

ちなみに国税庁のホームページからダウンロード可能なPDFファイルには入力補助機能があり、手書き不要で楽に作成・印刷することができるのでお薦めです。

なお、”開業届の控え”は必ず大事に保管しておきましょう。

その後に控えが必要になってくることがしばしばあります。

(例えば助成金の申請の際、個人事業主の場合は法人のように登記事項証明書がありませんので、代わりに開業届の控えのコピーを提出します。)

② 所得税の青色申告承認申請手続

所得税の申告には白色申告と青色申告があります。

白色申告は帳簿作成が容易(単式簿記でよい)というメリットがあります。

青色申告は白色申告よりも帳簿の作成が面倒な面があります(複式簿記でなければならない等)が、下記のようなメリットがあります。

・青色申告特別控除(最高65万円)

・生計を一にする家族への給与が経費にできる(青色事業専従者給与)

・赤字が繰り越せる(3年間)

上記のようなメリットがあるのですが、何も届出しなければ白色申告になってしまいます。

青色申告をしたい場合は事前の届出が必要になります。

③ 青色事業専従者給与に関する届出手続

青色申告で家族への給与を経費にしたい場合には、②青色申告の届出と併せて青色事業専従者給与に関する届出書を提出する必要があります。

④ 給与支払事務所等の開設の届出

司法書士事務所開業と同時に事務員を雇用するというのはあまりないかもしれませんが、もし事務員を雇い入れて給与を支払う場合は、「給与支払事務所等の開設届出書」を提出する必要があります(所得税法230条)。

給与から源泉所得税を控除(天引き)し、従業員に変わって所得税を毎月納付する必要があるのです。

なお、一定の要件を充たす場合、源泉所得税の納期の特例の承認に関する申請を行えば、半年ごとにまとめて納付することができます。

⑤ 税制上の優遇措置

少額減価償却資産

パソコンや周辺機器だけでなく、ソフトウェアも対象となります。青色申告事業者なら30万円未満だと年度に経費として一括計上できます。

消費税免税措置とインボイス

資本金1,000万以下の場合、開業後2年消費税は免除されます。但し、インボイス制度が始まり、適格請求書発行事業者でないと取引先が支払い分の消費税を控除できないとなると、取引が限られてきてしまうケースが出てきました。開業してすぐでも課税事業者となるかどうかも十分に検討が必要です。

以上、今回は、司法書士事務所の開業時に必要な税務関係の手続についてお話しさせていただきました。